量化对冲基金操作全攻略及其对投资组合的影响

量化对冲基金作为一种较为复杂但颇具吸引力的投资工具,其操作方式和对投资组合的影响值得深入探讨。

首先,量化对冲基金的操作依赖于大量的数据和复杂的数学模型。通过对历史市场数据的分析,构建各种量化策略。这些策略通常基于价格趋势、波动率、成交量等多种因素。基金经理会运用计算机程序来筛选和执行交易,以实现快速、准确的投资决策。

在风险控制方面,量化对冲基金采用多种手段。例如,通过分散投资降低单一资产的风险;利用期货、期权等衍生品进行对冲,以减少市场整体波动对投资组合的影响。

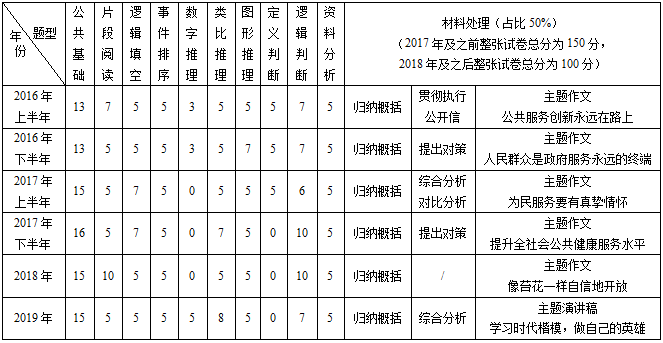

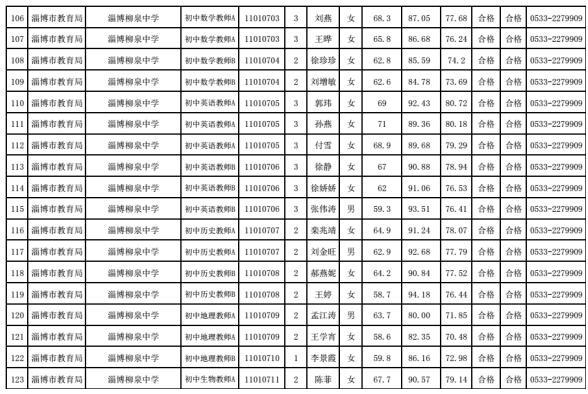

为了更清晰地展示量化对冲基金的操作特点,以下是一个简单的对比表格:

特点 量化对冲基金 传统基金 决策方式 基于数据和模型的量化分析 基金经理的主观判断 交易频率 较高,可能频繁交易 相对较低 风险控制 多样化的对冲手段 主要依靠资产配置那么,量化对冲基金的操作对投资组合会产生怎样的影响呢?

一方面,它可以增加投资组合的多样性。由于其独特的投资策略和风险控制方式,与传统资产的相关性较低,能够在不同市场环境下为投资组合提供稳定的回报。

另一方面,量化对冲基金有助于降低投资组合的整体风险。通过对冲操作,减少市场波动对组合的冲击,尤其是在市场大幅下跌时,能够起到一定的保值作用。

然而,量化对冲基金也并非没有风险。模型风险是其中之一,如果模型存在缺陷或数据不准确,可能导致投资决策失误。此外,市场环境的快速变化也可能使原本有效的策略失效。

总之,量化对冲基金的操作需要专业的知识和技术,对于投资者而言,在考虑将其纳入投资组合时,应充分了解其特点和风险,并结合自身的投资目标和风险承受能力做出明智的决策。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]