炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:海豚财经

屡败屡战,毛戈平化妆品股份有限公司(下称“毛戈平”)自2016年首次提交招股书申报稿后,先后多次冲击上市,但均以失败告终。直到2024年1月,该公司主动撤回了上市申请,终结了长达7年多的A股上市之旅。

冲刺A股失败的毛戈平,近日转投港交所IPO。10月初,毛戈平向港交所更新招股说明书,中金公司担任独家保荐人。

毛戈平A股IPO失败原因多被市场解读为外部股东拖累。此前,毛戈平最大的外部股东是苏州浦申九鼎投资中心,而九鼎集团因涉嫌违规曾被证监会立案调查,其投资的其他一些IPO进程受到影响。2024年4月,毛戈平创始人以7.3亿元代价与九鼎系进行了切割。切割后,以创始人毛戈平为核心的毛氏家族持股比例接近九成。

抛弃“九鼎系”威胁后的毛戈平,这次转投港股IPO就能成功吗?毛戈平招股材料显示,公司依然存在突击分红、财务数据相互打架等问题。

家族成员合计控股89%

2016年,毛戈平首次披露招股书,冲击“国潮彩妆第一股”,成为国内首个申请A股主板上市的彩妆企业,然仅一年便终止。2021年10月IPO申请终于获批,可过会后再度折戟。2023年3月更新招股书,10个月后又选择主动撤回,三次主板上市失利,让毛戈平放低了心气,转向港股市场。2024年4月8日递交招股书,由于六个月没通过聆讯,10月8日招股书失效。

毛戈平上市之路走的艰难,既有外部因素,也有自身考量。据中国商报此前报道,在毛戈平公司撤回IPO前,其最大外部股东九鼎投资成为拖油瓶,多次因违规而被监管机构点名处罚。

如2023年2月,九鼎投资高管吴刚因涉及违规违法行为而被相关部门采取五年市场禁入措施。相关资料显示,彼时,九鼎投资持股的IPO项目进程均受阻,除了毛戈平,还有海诺尔、德纳股份等。

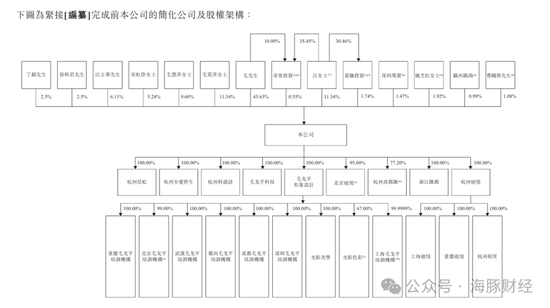

2024年4月,毛戈平通过一系列股权转让的方式以7.3亿元收购了九鼎系的股权。招股书显示,随着“九鼎完成转让”,毛戈平公司由毛戈平持股57.26%,毛戈平姐妹毛霓萍、毛慧萍分别持股11.34%和9.6%,毛霓萍、毛慧萍之子徐科(金麒麟分析师)君、丁韬分别持股2.5%,毛戈平妻子汪立群的弟弟汪立华持股6.11%,合计持股高达89.31%。

成功切割“去九鼎化”固然可喜可贺,但新质疑又随之而来。

招股书显示,从IPO前的股权结构来看,毛戈平公司是一家典型的家族企业,其绝大部分股权及公司核心管理职位均掌握在毛戈平家族手中。

其中,公司创始人毛戈平担任董事长,并直接持有43.63%的股份,毛戈平的妻子汪立群担任公司副董事长,并持股11.34%。此外,毛戈平夫妇二人还通过帝景投资、嘉驰投资间接持股2.29%。由此,两人合计持有57.26%的股份,为毛戈平公司的控股股东。

相对于毛戈平家族的压倒性持股,外部投资者所持股份及话语权并不多。根据企查查数据,毛戈平公司的外部融资历史不多,公司创立十年后,于2010年才开始天使轮融资,引入外部投资者。2015年10月毛戈平公司进行了一轮7330万元的战略融资,九鼎投资拿下了毛戈平公司10%的股权,成为第四大股东,也是最大的外部投资者,随后九鼎投资将所持全部股权转让给了其关联方浦申九鼎,之后毛戈平公司便再无外部融资。

这种家族企业色彩浓厚且缺乏外部投资者或股东制衡的企业,究竟能走多远,仍有待观察。

值得注意的是,毛戈平公司选择转战港股IPO前3个月的时间里,进行了两次大额分红,累计派息10亿元。招股书显示,这两次派息分别于今年3月和5月执行完毕。由于毛戈平家族掌控了公司绝大多数股份,因此这10亿元分红基本都流入了毛氏家族的口袋。

营销费用为研发投入60倍

毛戈平公司其实并不缺钱。招股书显示,2024年上半年,毛戈平公司实现营收19.71亿元,同比增长41.0%;净利润4.93亿元,同比增长41.0%,毛利率高达84.9%。截至2024年8月31日,在派付完10亿元分红后,毛戈平账上的现金及现金等价物仍有6.91亿元。

海豚财经发现,毛戈平2023年在A股递交上市申请时,计划募资金额11.21亿元。但从此次突击分红前毛戈平公司账上的现金规模看,其自身有足够的资金用于投资,向二级市场募资并无必要。而此次毛戈平公司突击分红10亿再募资上市,更是暴露了其圈钱倾向。

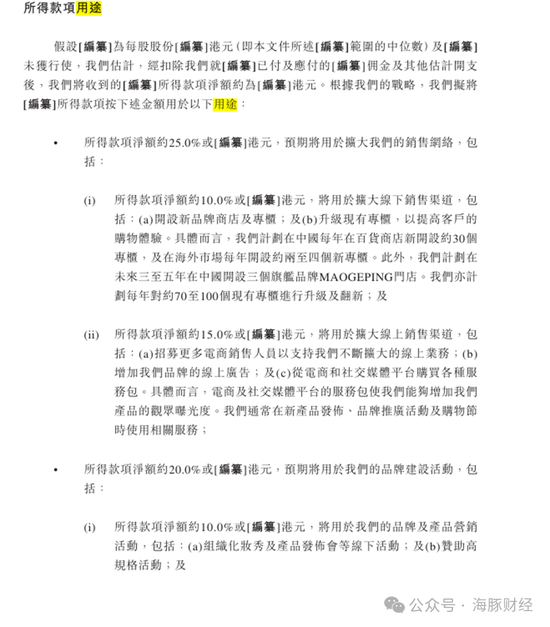

不缺钱的毛戈平公司为何如此执着上市?招股书显示,毛戈平公司本次港股IPO的募资投向为,25%用于扩大销售网络、20%用于品牌建设、15%用于海外扩张及收购、10%用于加强生产及供应链能力、9%用于产品设计及开发、6%用于化妆品艺术培训机构等。

营销和推广占比45%,研发开发则不足10%。这意味着,毛戈平未来仍将继续重营销轻研发的商业模式。

实际上,重营销轻研发的现象,一直贯穿毛戈平公司的历年财报。

据招股书,2021年至2024年上半年,毛戈平的研发投入分别为1370.3万元、1454.8万元、2397.5万元和1526.7万元;研发费用率分别为0.87%、0.8%、0.83%、0.77%。相比较化妆品同业至少2%-3%的研发投入,定位高端美妆的毛戈平的研发费率显得有点寒碜。

但在营销上,毛戈平公司表现的格外大方。根据招股书,2021年至2024年上半年,毛戈平的销售及营销费用分别为7.63亿元、9.62亿元、14.12亿元和9.37亿元,占同年收入的48.4%、52.6%、48.9%及47.51%。

毛戈平官网显示,其产品赞助了亚运会以及各地的大量草莓音乐节活动。

2021年至2024年上半年,毛戈平的研发投入合计约为6749万元,而同期销售及营销费用合计高达40.74亿元,营销费用为研发投入的60倍!

其中,以2023年数据计算,公司销售费用为研发费用的59倍。对比如此悬殊,毛戈平的产品技术含量到底如何?其耀眼的业绩是否完全依靠大手笔的广告营销换取?

数据显示,毛戈平在报告期内尝到了“重营销轻投入”的甜头。2021年至2023年,毛戈平的营业收入分别为15.77亿元、18.29亿元、28.86亿元,其中2022年和2023年营收同比增长16%、57.8%;净利润分别为3.31亿元、3.52亿元以及6.63亿元,2022年和2023年分别同比增长6%、88%。

在最新招股书中,毛戈平更新了2024年上半年的财报数据,公司实现营业收入19.72亿元,同比增长41.0%;实现净利润4.93亿元,同比增长41.0%。

海豚财经注意到,毛戈平的综合毛利率在业内保持相对较高水平。招股书显示,毛戈平彩妆产品和护肤产品的毛利率都高达80%以上,且逐年提升,其中护肤品类毛利率超过87%。具体来看,过去三年毛戈平毛利率分别为83.4%、83.8%以及84.8%。今年上半年,毛戈平毛利率增至84.9%,护肤品类毛利率更是达到了87.7%。

即使放在A股数千家上市公司中,毛戈平的毛利率水平也足以名列前茅。例如,和毛戈平比较相近的医美领域里,爱美客、华熙生物、昊海生科的毛利率分别为95%、74.52%、70.51%,除了爱美客外,其余公司毛利率大都不敌毛戈平;在高端白酒领域,毛戈平除了比贵州茅台毛利率(2024年上半年是91%)低外,已经赶上了五粮液、泸州老窖等高端白酒。

当然,毛戈平也存在一些明显的短板和不利因素。

从产品构成来看,高度依赖创始人IP也导致毛戈平收入过于依赖主品牌MAOGEPING,该板块收入占总营收比重高达99%。如果主品牌后继乏力或不再受到消费者追捧,则毛戈平的业绩将遭受重创。

此外,毛戈平财务数据存在相互打架的情况。根据港版招股书披露,公司2011—2022年营业收入分别为15.8亿元、18.3亿元。而根据A股招股书披露,其同期营业收入分别为14.3亿元、16.8亿元,明显低于前者。两个版本招股书披露的营收数据,究竟哪个才是真实的呢?