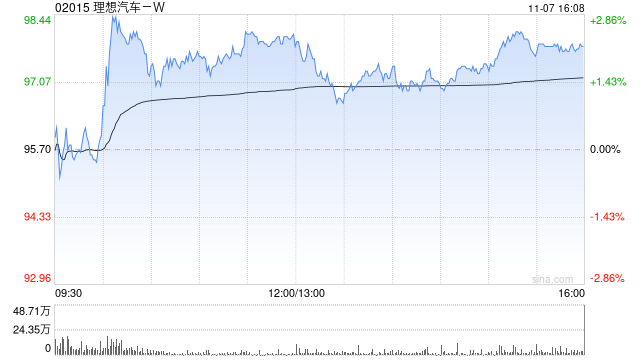

海通证券发布研究报告称,维持理想汽车-W(02015)“优于大市”评级,预计2024/25/26年分别销售新车为51/71/85万辆,营收分别为1460/2064/2502亿元,归母净利润分别为76/134/189亿元,合理价值区间为105.56-113.1港元。

海通证券主要观点如下:

理想汽车发布截至2024年9月30日止季度的为经审计财务业绩

24Q3公司实现总营收429亿元,同比+24%,环比+35%;实现净利润28亿元,同比+0.3%,环比+156%。公司预计24Q4汽车交付量将在16万辆至17万辆之间,同比区间为+21.4%至+29.0%;对应的收入约为432亿元至459亿元,同比区间为+3.5%至+10.0%。

24Q3交付量同环比提升。

根据公司2024年三季度业绩公告,24Q3公司共交付新车15.3万辆,同比+45%,环比+41%。根据测算,公司24Q3单车收入约27.0万元,同比-4.9万元,环比-0.9万元。该行认为,公司24Q3单车收入同环比下滑主要是因为低于30万元的车型理想L6占24Q3总交付量的比例提升。根据乘联会批发销量数据,24Q3理想L6/L7/L8/L9分别交付7.5/3.4/1.9/2.2万辆,分别占24Q3交付量的49%/23%/13%/14%,同比分别+49/-15/-20/-16pct,环比分别+13/-6/-2/-4pct。

持续降本增效,24Q3毛利率环比提升。

根据公司2024年三季度业绩公告,公司降本增效成果明显,24Q3毛利率为21.5%,同比-0.5pct,环比+2.0pct。

24Q3费用率环比下降,净利率环比提升。

根据公司2024年三季度业绩公告,公司24Q3净利率为6.6%,同比-1.5pct,环比+3.1pct。24Q3SG&A/研发费用率分别为7.8%/6.0%,同比分别+0.5/-2.1pct,环比分别-1.1/-3.5pct。研发费用率环比下降主要由于新产品及技术的设计及研发成本减少以及雇员薪酬减少。

端到端+VLM智驾系统开启全量推送,看好智驾驱动高端化。

随着理想无图NOA在24年7月全量推送和主动安全能力进一步升级,ADMax版本的订单占比持续提升,特别是30万元以上车型,ADMax版本的占比接近70%。截至24M9,理想汽车智驾总用户达到96万人,累计智驾里程达到24亿公里,NOA里程达到12亿公里。24年10月23日,理想汽车端到端+VLM双系统智能驾驶方案已随OTA6.4版本车机系统开启全量推送。该行看好智能化能力强化进一步带动公司高端配置销量提升。

风险提示:新车销量不及预期;原材料价格大幅上涨;纯电车型投入超预期。