最近一周A股走强,上证指数上涨5.51%,深证成指上涨6.75%,创业板指上涨9.32%。券商观点认为,目前最大规模的一揽子化债已经落地,市场可能重点关注扩内需以及政策重点发力方向。当前偏中小盘的游资风格可能逐渐结束,市场主线可能更加清晰。

周五盘后重磅,地方隐性债务一揽子化债组合拳靴子落地。11月8日,第十四届全国人民代表大会常务委员会第十二次会议决定,批准《国务院关于提请审议增加地方政府债务限额置换存量隐性债务的议案》(下称《议案》)。随后新闻发布会上,财政部部长蓝佛安披露了全国隐性债务底数、2028年底前化债时间表和路线图。

化债方案整体设计如下:2028年隐性债务清零目标达成之前,通过三项政策工具,将地方政府隐性债务总额从14.3万亿大幅降至2.3万亿:1)3年6万亿元置换额度:一次性提高6万亿元债务限额以置换存量隐性债务、分三年实施;2)5年4万亿元专项债化债额度:从2024起连续五年每年安排8000亿元新增专项债用于化债;上述两项共计直接增加地方化债资源10万亿元。3)加上2029年及以后到期的棚户区改造隐性债务2万亿元,这部分隐债不再坚持2028年前清零,仍按原来合同偿还。剩下2.3万亿自主化解。

化债力度超预期

华泰证券研报认为,整体化债方案符合预期,化债思路更加务实,置换后地方政府的化债压力和现金流将大为改善,五年累计可节约6000亿元左右利息支出。

华泰证券认为,化债思路的底层逻辑更多体现“托底防风险”,而非“强刺激”思路。当前外部地缘政治风险抬升,外需或进一步承压;市场期待下一步财政政策更多聚焦房地产纾困,扩大消费需求,助力修复地方政府、企业、居民三大资产负债表。

华泰证券研报表示,化债有三重目标:1.解决地方“燃眉之急”。2.推动解决地方各类“三角债”问题,降低金融机构呆坏账损失。3.扭转存量债务过度占用财政资源的困境。化债三个基本原则并没有改变:1.不改变地方政府的偿债责任。底层逻辑仍是“谁家的孩子谁抱”。2.坚决遏制新增隐性债务,避免处理完“旧账”,又增“新账”。3.与2015—2018年上一轮化债相比,未来地方财政预算和债务硬约束更强,这意味着过去十年地方政府反复“边化债+边举债”越来越难,地方财政自主融资能力将受到限制,城投转型迫在眉睫。

海通宏观梁中华团队认为,本次化债举措有助于降低地方政府的隐性债务风险和付息压力,为地方政府广义财政提供一定的空间。当前财政周期序幕已经开启,财政逆周期发力的方向是确定的,尤其中央财政还有较大的发力空间。不过,大水漫灌强刺激的可能并不大,而是在高质量发展的框架下进行稳增长。“整体看来,财政重在高质量的框架下去稳增长,不搞大水漫灌式的强刺激。接下来可以重点关注12月中央经济工作会议,关注明年的积极政策规模和方向。”

招商策略报告认为,本轮化债的力度是超预期的。首先规模可以达到12万亿,这要高于此前市场的普遍预期。从实际影响来看,本轮大规模的化债有望较大程度的为地方政府松绑,打开地方财政腾挪空间,增强地方政府稳增长的能力,将其原本用于化债化险的时间精力腾出来,更多投入到谋划和推动高质量发展中去。“除化债以外,我们认为,未来更加积极的财政政策也值得期待。往后看,需紧盯12月政治局会议以及中央经济工作会议对明年经济工作的定调。从更为宏观的视角来看,中国经济与政策有一个较为明显的5年周期规律,自9月26日政治局会议以来政策力度开始明显加大,我们预期政策力度在未来三年内都会保持持续发力,从而以优异成绩迎接2027年二十一大的召开。”

后市A股怎么走?

长城证券研报认为,此次大规模化债组合拳有助于降低地方债务风险,减少利息支出,缓解地方“燃眉之急”。后续降准等货币宽松政策仍将继续落地,整体有助于促进经济恢复,提振市场信心。

长城证券认为,目前外部不确定性基本落地,市场主线有望更加明晰。美联储11月降息25bp,美国大选基本结束,影响市场的主要不确定性因素目前均已落地。在经历国庆节后的调整后,股市的主线可能更加明晰。

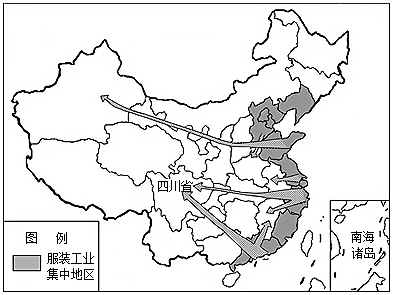

长城证券研报称,特朗普上台对于中国的影响短期可能主要在出口。特朗普曾提议对中国进口产品征收60%的全面关税(对其他国家进口产品征收10%—20%的关税)并取消中国的最惠国待遇,以重振美国制造业并减少对外贸的依赖。如果实施,这将显著增加中国对美出口商品的成本,可能导致出口下降,影响相关行业的盈利能力。为规避高关税,部分中国企业可能将生产转移至东南亚等地区,导致国内制造业短期面临挑战。但是,9月24日以来增量政策密集出台,体现出我国政策的发力重点已经立足于抬升国内经济修复斜率,因此认为对于国内资本市场的预期仍应该坚持“以我为主”。目前最大规模的一揽子化债已经落地,市场可能重点关注扩内需以及政策重点发力方向。当前偏中小盘的游资风格可能逐渐结束,市场主线可能更加清晰。

配置层面,建议优先关注以下三条主线:1.财政刺激直接利好的化债、房地产、顺周期产业链以及以内需为主的相关行业。2.美国进一步技术封锁将有利于我国自主可控环节加速突破。3.地缘政治不确定性或直接传导至对军工相关行业的估值抬升。

中信建投策略陈果团队发布报告称,美国大选落地,关税影响可待特朗普正式上任后从容应对。人大财政新闻发布会率先明确化债额度,地产与两新两重等支持政策力度可期。化债减负有利地方政府重点发展经济支持民生,而债相关主体包括地方AMC、城农商行以及与地方开支关联较高的企业等有望直接受益,继续资产重估且经营实质改善,地方化债对营商环境也有显著提升作用。

同时,预计未来较长阶段货币环境将以宽松为主。后续财政政策也依然值得期待,包括赤字率提升,支持房地产止跌回温、支持两新两重等。重点关注12月政治局会议和中央经济工作会议等重要会议。

逢低布局三线索,备战跨年行情,主动优化配置努力跑赢被动指数。“在年底会议政策预期,复苏预期和流动性支持下,研报判断短期虽然可能有所波动,但最终大概率会出现跨年行情,重点把握三条线索:①化债政策推动金融、央国企、建筑、环保等相关板块的价值重估;②新质生产力(智能驾驶、低空经济等)与自主可控等弹性方向演绎;③政策支持下的景气上行预期行情,包括:新能源车、非银金融,军工、锂电储能海风、机械、国产医疗设备等。指数层面,预计本轮重估牛,A500指数将是一个重要指数,呈现震荡上行趋势,并逐步成为A股的新标杆。

浙商证券研报分析称,最近一周市场异常强势。展望后市,随着中证1000、国证2000突破10月8日高点,上证指数站上9月30日收盘点位且一度摸高至3500点上方,无不证明当前市场情绪之高涨、资金之充沛、走势之强劲,再次说明9月24日至10月8日的上涨只是本轮大行情之中的“第一波”。不可否认的是,大盘在连续大涨后有一定内生性调整压力,并直接导致周五的冲高回落,加之A股收盘后富时A50指数期货从约13820跌至13548(跌幅约2%),这给短线走势带来一定不确定性。“但从当前的政策、情绪、资金、走势来看,我们仍然应该在中线维度坚定保有多头思维。”

配置方面,由于短线走势复杂化,难以清晰测度市场运行路径,建议以中线多头思维为本,遇涨不追甚至适当止盈,并在大盘回撤重要技术位置(9月30日跳空缺口,主要指数10周、20周均线)时逢低增配。行业方面,鉴于本轮行情的系统性较强、同涨同跌的时候较多,板块轮动的操作难度较大,因此仍然建议以“金融+科技”为主线,通过择时进行仓位加减,并且在选定的赛道内做好“高低切换”,同时辅线适当注意“轻指数、重个股”。