近日,市场盛传中国人民银行下属市场利率定价自律机制拟发布《关于加强同业活期存款利率自律管理的倡议》,商业银行应以公开市场7天逆回购操作利率(目前是1.5%)为定价基准,不得以显著高于政策利率的水平吸收同业资金,防止形成空转套利。

一位大行金融市场部人士告诉记者,自己所在的处室并没有直接收到这份文件,但考虑到大行负债端的成本压力,后续同业活期存款“降成本”是大概率事件。另据媒体报道,倡议书目前只是几家自律机制成员(银行)很初步的研究讨论,尚未和央行沟通过,目前也尚未下发。还有接近央行人士透露,市场利率定价自律机制确实在讨论相关规范,正式文件有待履行相关程序后下发。

四大行同业存款二三季度高增长

同业存款是商业银行负债端的来源之一。同业存款也称同业存放,全称是同业及其他金融机构存入款项,是指因支付清算和业务合作等的需要,由其他金融机构存放于商业银行的款项,以便利用周转和提高资金收益率的业务。

相比于由单位(企业、机构)存款、个人存款组成的一般性存款,同业存款是指来自金融机构的存款,主要由银银存款和非银存款构成,即商业银行、信用社以及财务公司、信托公司等非银行金融机构的存款。同业存款也包括活期和定期,期限与利率由双方协商确定,不受利率自律机制的利率上限限制,且定价受市场流动性影响而波动较大。

同业存款和一般性存款在银行的负债结构中具有一定的替代关系。一般性存款则要来源于社会公众(包括企业、个人等)的储蓄和存款, 流动性相对较低,但为银行提供了稳定的资金来源,也是银行负债的主要组成部分。同业存款则通常期限较短,流动性较高,适合用于短期资金调配和风险管理。

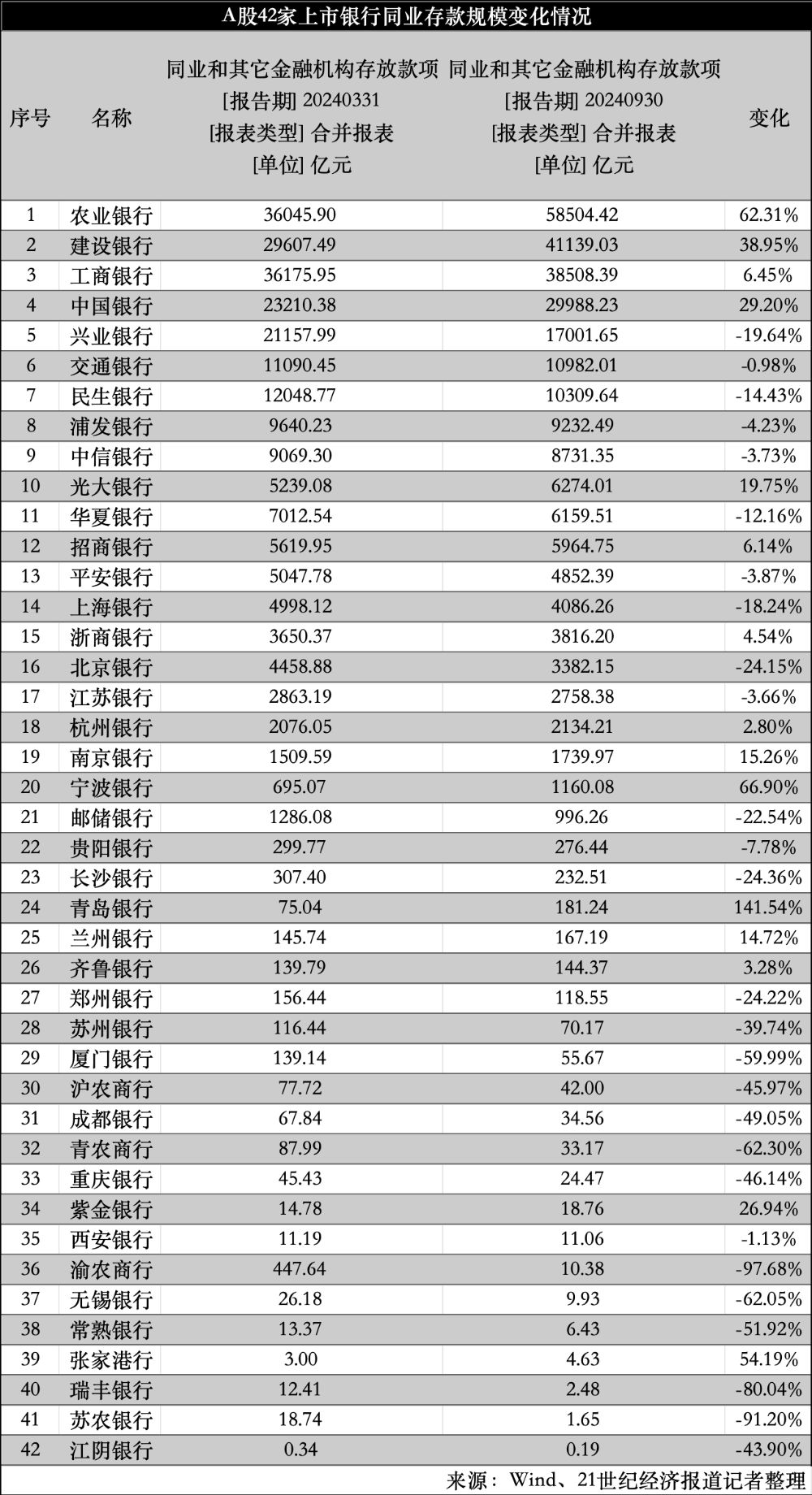

今年二季度以来,四大行的同业存款规模快速增长。Wind数据显示,截至今年三季度末,在“同业和其他金融机构存款款项”口径下,A股42家上市银行同业存款合计规模为26.92万亿元,其中国有大行18.01万亿元,股份行7.23万亿元,城商行1.66万亿元,农商行0.01万亿元。对比2024年一季度末,A股42家上市银行同业存款规模上升了14.68%,其中国有大行上升了31.07%,股份行下降了7.83%,城商行下降了8.44%,农商行下降了81.54%。而在六家国有大行中,交通银行和邮储银行的同业存款规模实际上较一季度末有所回落,农业银行、建设银行、中国银行和工商银行依次上升了62.31%、38.95%、29.20%和6.45%。

汇总业内人士反馈来看,四大行同业存款大幅增长背后有几大主要因素,一是4月叫停手工补息,部分以一般性存款,尤其是协议存款形式存在的资金转化为了同业活期存款;二是年初监管要求保险资管公司发行理财产品等募集的资金应计入“同业存放”科目,不得计入一般性存款;三是资产端扩表需求仍在,在存款脱媒、股市回暖等因素的影响下,银行在同业端发力揽储,使得同业存款利率居高不下。

完善FTP机制为银行“内卷”破局

今年以来,金融市场利率总体呈现下行态势。4月监管叫停手工补息,7月、10月先后启动了两轮存款利率下调,但受影响的主要是居民和企业端的活期和定期存款,而同业存款利率上半年还出现了上行。据兴业研究统计,上半年国有大行与股份行在“同业及其他金融机构存放和拆入款项”科目的计息成本同比上升约10个基点。

上海金融与发展实验室主任曾刚坦言,同业活期存款定价偏高会对市场平稳运行和货币政策传导产生负面影响。政策希望引导低成本资金流入实体经济中,但同业活期存款定价偏高会导致资金流入同业,造成一定的资金空转,阻碍了政策利率的传导,对资源配置产生影响,同时也可能间接拉高其他机构的成本。

而从央行在三季度货币政策执行报告中的表态来看,监管层对银行高息吸收同业存款已经有所察觉,并明确表示下阶段可能采取相应的行动。

央行在上述报告中指出,由于商业银行“内卷”严重,出现了贷款利率“下行快”、存款利率“降不动”的情况,导致存贷款利率与政策利率偏离度较大,进而影响调控效果、制约货币政策空间。

贷款方面,在有效信贷需求不足情况下,银行过度竞争贷款,部分贷款利率,特别是大企业贷款利率明显低于同期限国债收益率。极少数银行为抢占市场份额,还出现以显著低于保本点的利率水平发放房贷的情况,不利于可持续支持实体经济发展。

存款方面,银行存在规模情结,认为存款是“立行之本”,在月末、季末等业绩考核时点,出现一些“高息买存款”“花钱买指标”行为。一些银行还通过手工补息等操作把下调的存款利率又补回来,实际利率“明降实升”。部分银行还不惜高息吸收同业存款,或以远高于市场的利率水平来进行存款投标,推升了付息率。

为此,央行将持续推进利率市场化改革,维护市场竞争秩序,改善政策利率传导,包括切实提升金融机构自主理性定价能力,发挥行业自律作用、维护公平竞争秩序、健全银行内部资金转移定价(FTP)机制,引导银行通过市场化方式保持合理的资产收益和负债成本,避免净息差掣肘等。

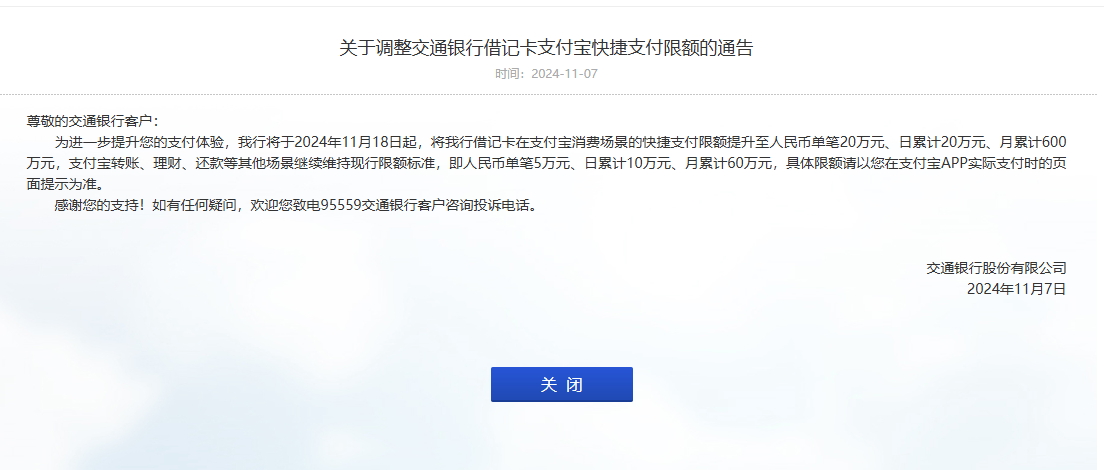

光大银行金融市场部宏观分析员周茂华告诉记者,推动同业活期存款利率合理定价有助于稳定银行负债成本和净息差,而用七天期公开市场逆回购利率为基准进行定价,将有利于提升同业存款利率定价的规范性、透明度,更好地维护市场的正常竞争秩序,是我国利率市场化改革进一步深化的体现。

不过,上述大行金融市场部人士也表示,即使同业存款“限息”也难以彻底解决商业银行“内卷”严重的问题,如何进一步健全银行内部资金转移定价(FTP)机制,将是监管和行业下一步的工作重点。

什么是FTP?根据定义,FTP机制是金融机构内部资金中心向业务经营单位转移资金并核算成本收益的一种内部经营管理模式。业务经营单位以对应的 FTP 价格向资金中心转移负债业务筹集的资金,或购买资产业务所需的资金。FTP 机制为金融机构进行产品定价、资源配置和风险管理等提供了基础,是引导银行合理定价和开展精细化管理的有效工具。

开源证券银行业首席研究员刘呈祥在报告《FTP 与资产配置决策》中指出,资负-金市“两部门决策框架”下的政策利率传导效果不佳。矛盾点在于市场化程度较弱的资产负债部对全行 FTP产生关键影响,而市场化程度较强的金融市场部很难影响 FTP 的制定,这就导致债券市场的利率变化不易有效传导至贷款市场。如央行通过公开市场操作向银行注入流动性,流动性则首先进入金融市场部,先对货币市场和债券市场利率形成影响。此后剩余的流动性才能进入贷款市场,对于贷款量价的影响会较为滞后。

负债成本下行空间打开

如果同业活期存款“降息”真的落地,会产生哪些影响?中信证券(维权)首席经济学家明明告诉记者,对于银行而言,假设同业活期存款利率平均压降20bps,至当前7天期逆回购利率水平1.50%,银行利息支出将减少约280亿元,负债成本将减少约1bp,且同业活期存款占比更高的国有大行受益将更为明显。

对于资管产品而言,配置存款的收益会削弱,尤其是货基和理财,其持有的存款占其资产配置的比重大约为47%和25%。若同业活期存款收益率压降20bps,其资产收益率可能下滑2-5bps。考虑到存款收益性价比降低,资金配置有可能向其他短债转移。

对于债市而言,同业活期存款利率压降可能会推动包括国债利率在内的广谱利率进一步下行。考虑到短债和同业存单所承接的增量资金会更多,且在短端比价效应的影响下,此类品种的利率下行幅度会更大。

另据浙商证券银行业首席分析师梁凤洁测算,若同业活期定价水平下调20-30bp,上市银行净息差将提升1.3-2.0bp。从前期政策传导来看,资产重定价速度快于负债端,净息差压力仍然较大。资产端,国股行和部分城商行已在10月下旬实施存量按揭利率调整,资产定价影响全量即时释放。负债端,存款利率调整仅针对新发生业务,重定价释放需等待存量业务到期,负债下行速度偏慢。本次倡议若顺利落地实施,有望缓解银行息差压力,明年息差降幅或进一步收窄。

梁凤洁还称,国股行受影响程度较大,城农商行受影响程度较小。从规模上看,上市银行同业活期规模15万亿元,国有行占比69%,股份行占比28%,城农商行占比3%。从负债结构上来看,国股行对同业活期存款依赖程度更高。上市银行同业活期占总负债比重平均为5.6%,国有行、股份行比重分别为5.8%和6.7%,城商行、农商行比重分别为2.0%和0.3%。

她还预计,同业存单、拆借、短债等短端利率将跟随同业存款活期利率下行,银行负债成本下行空间有望进一步打开。但伴随年末银行开门红启动及资本市场回暖,银行负债端规模压力或持续。