来源:牛钱网

导读

嘉宾介绍:王贤伟,中信建投期货高级分析师。理学硕士,硕士期间参与完成多个国家级地调项目,对有色行业有较深入的理解。目前负责铝产业链研究工作,有丰富的产业服务经验,为多家大型国企、央企及上市公司提供套期保值培训、风险管理方案制定等服务。荣获2019年上期所优秀分析师新人奖,2021、2022、2023年上期所优秀有色金属分析师奖。2020、2021、2023、2024年期货日报最佳工业品分析师奖。多次接受期货日报、财联社、21世纪经济报等媒体采访,在上海金属网、对冲研投、新华财经等平台发表多篇文章。

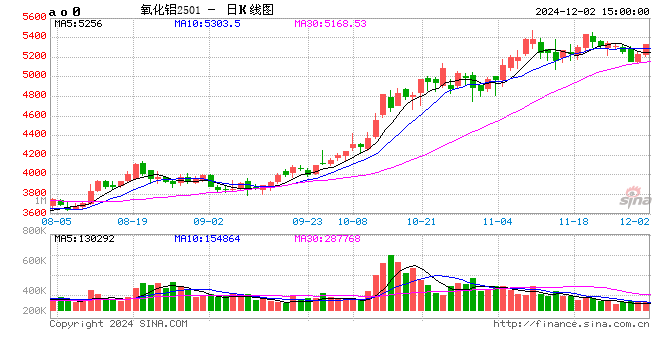

核心观点:氧化铝全年秉承空配思路,当下可逢高空配03、04、05合约,择机布局01-03正套。卖出01虚值看跌期权。库存拐点出现后,逐步卖出近月的虚值看涨期权。

正文

【氧化铝:短期矛盾突出,长期供给改善】

1、矿石端

到目前为止,矿石供应不足的问题在短期看不到明显的缓解,但是明年会有比较明显的改善。

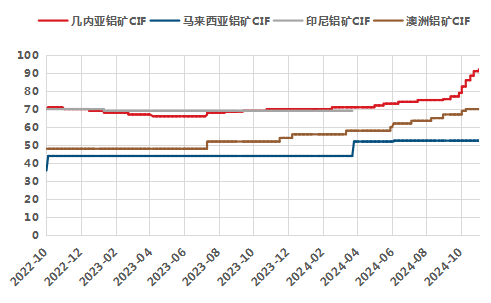

关于进口矿,目前矿石供给仍然是紧张的。几内亚发运量在10月中旬大幅回升,但进入11月又再次回落。澳洲矿石发运量亦回落至相对低位,年内进口矿供给偏紧的格局难有太大改观。

从总量上来看,国内10月铝土矿进口量明显回升。1-10月铝土矿进口13156万吨,比去年同期增长11.9%。但是由于今年国内氧化铝生产企业用矿石的情况,有很大一部分企业从用国产矿转为用进口矿,导致今年整体的进口矿消费增速大于供应增速。

海外矿石CIF提单价在三季度持续小幅走高,目前几内亚CIF单价上涨至94美元/吨。主要原因是,几内亚GAC矿业由于“航道使用费”未与当地政府谈妥,导致矿石长期禁止出口。但10月赢联盟码头扩建,月出口量增幅超100万吨,对出口量有一定补充。但是不能完全弥补,所以12月份矿石的发运可能不会出现太大的起伏。

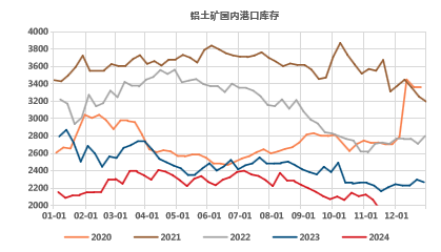

另外,11月国内港口矿石库存仍处于相对低位,本周小幅下降至1947万吨,处于近5年低位,侧面反应当下国内进口矿是偏紧张的。

国内矿石供给边际改善,但增量较为有限。晋豫两地没有大规模复产迹象,河南部分地区受环保影响,部分矿山生产时限仍然受控,山西地区维持当前的生产现状。贵州环保检查告一段落,清镇露天矿山有望尽快生产,贵州地区矿石供给有所改善。

1-10月国内铝土矿产量5415.4万吨,同比去年下滑15.7%。10月铝土矿产量589.6万吨,环比增加44.8万吨。随着国产矿产量的环比改善,国内铝土矿的库存出现小幅回升,保证了12月份到1月份的运行不会出现太大的问题。

2、供应端检修较为集中

由于前期检修企业复产,10月产量环比9月份有小幅回升,但当前产能运行仍不稳定。10月氧化铝产量回升至712万吨,11月预计产量环比继续回升,因为魏桥迁建项目的100万吨已经开始出料,博赛的轮检即将结束,不过北方山东、内蒙仍有少量产能检修,总的供给趋势仍是环比改善,年运行产能在8800-8900万吨。

今年行情走得极端,不只是国内的问题,还是全球性问题,今年海外氧化铝的生产扰动明显。

美铝宣布二季度开始全面削减其在澳洲的氧化铝厂Kwinana的投资,影响达170万~180万吨产能;2024年3月,力拓旗下两家氧化铝厂Yarwun、Queensland因天然气管道故障被迫减产120万吨,计划复产时间从最初6月推迟到年底;2024年4月,Nalco旗下位于印度的Damaniodi氧化铝厂焙烧产能受限,影响50万吨左右产能;2024年9月,印度暴雨导致韦丹塔氧化铝厂的赤泥库泄漏而遭到当地村民抗议,企业表示目前生产正常。

由于海外供应偏紧,海外成交价格持续走高,目前出口窗口关闭。澳洲FOB现货成交价不断走高,最新现货成交价已高至800美元/吨,折算出口盈亏点在5650元/吨,目前国内现货价格在5650-5750。

国内港口氧化铝库存已下滑至历史低位。

3、需求端

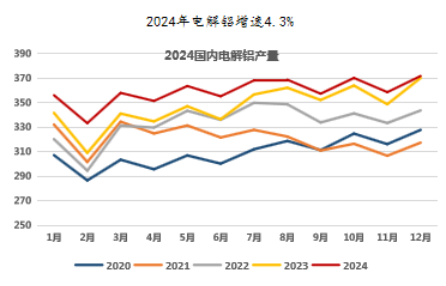

四季度需求端整体稳定,但高成本已使少量铝厂检修。今年枯水期云南水电蓄能充足,云南电网不会像往年一样对电解铝企业采取限电措施,西南地区需求整体平稳。

同时在云南没有发生减产的情况下,今年新疆、内蒙还有新增产能投产,所以供需矛盾是比较突出的。

目前氧化铝的现货价格5700~5800的水平,对于电解铝的成本抬升非常明显,目前电解铝全国平均成本接近21100元/吨,行业亏损面积达到65%以上。

另外,10月份北方铝厂有冬储的习惯,因素叠加导致需求端非常旺盛。

北方部分铝厂库存偏低(内蒙、青海、甘肃部分铝厂库存仅5-7天),总库存的持续下滑说明铝厂未能进行有效冬储。铝厂刚性采买需求支撑氧化铝现货价格持续走强。氧化铝期货价格持续上涨得到了现货价格的支撑,基差以现货上涨来收敛,夯实了氧化铝期货价格的下限。

今年氧化铝还有另一个矛盾点:仓单不足的问题贯穿今年全年。10月之后上期所氧化铝仓单数量一直处于极低水平,仓单库存不足6万吨,近月合约一直面临交割货源不足的问题,该问题至少延续至1月。

4、总结

几内亚矿山今年增产幅度较大,2025年仍有增产预期,预计有3000-3500万吨增量。同时预计明年澳洲矿石进口增量100-150万吨。在不考虑黑天鹅事件的情况下,理论上明年全年矿石供给充足,但仍需关注明年几内亚港口发运量显著提升的节点。

2025年预计海外氧化铝有650万吨产能增加。比较确定的是印尼曼帕瓦100万吨预计明年2月达产,锦江集团-BAP预计今年12月投产,有100万吨的增量。明年2月份海外的供应缺口将会大幅缩减。

从国内来看,在矿石供给不发生大的变动情况下,国内现货供给3月将逐步改善,4月后将逐步过剩。

因此AO2503及以后空头合约,价格下限参考河南地区生产成本3300-3500元/吨。AO2502目前还无法定性,需要跟踪1月几内亚矿石发运情况,以及国内投产及现货出货的节奏来判断。若氧化铝库存拐点在12月出现,则可以考虑布局近月空单。

氧化铝全年秉承空配思路,当下可逢高空配03、04、05合约,择机布局01-03正套。卖出01虚值看跌期权。库存拐点出现后,逐步卖出近月的虚值看涨期权。