专题:聚焦美股2024年第三季度财报

阿斯麦(ASML.US)于北京时间2024年10月15日晚间的美股盘中不小心,意外提前发布了2024年第三季度财报(截止2024年9月),要点如下:

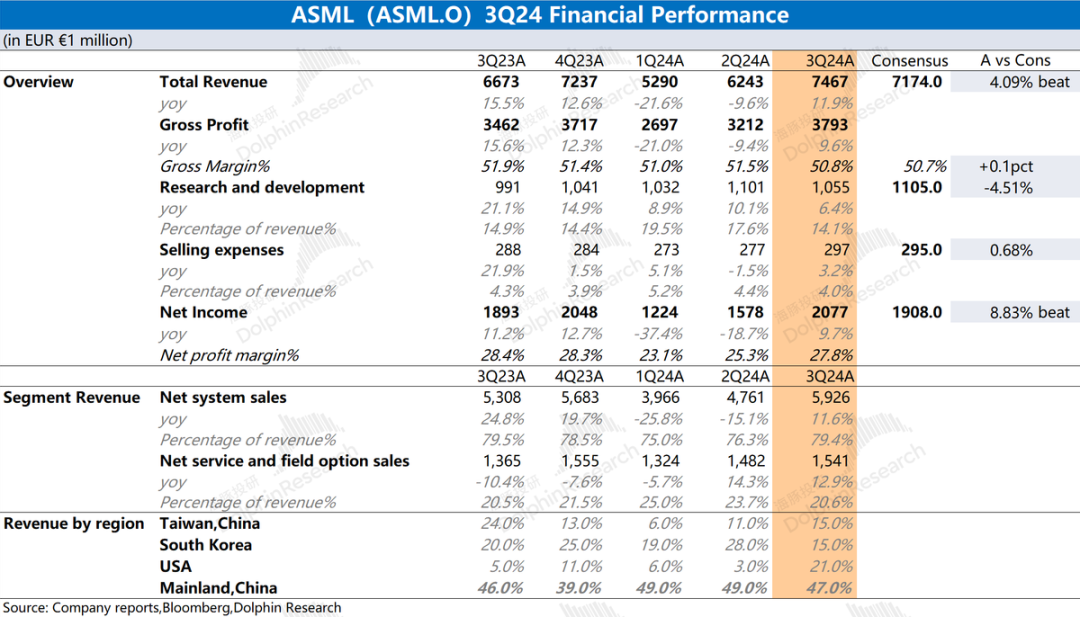

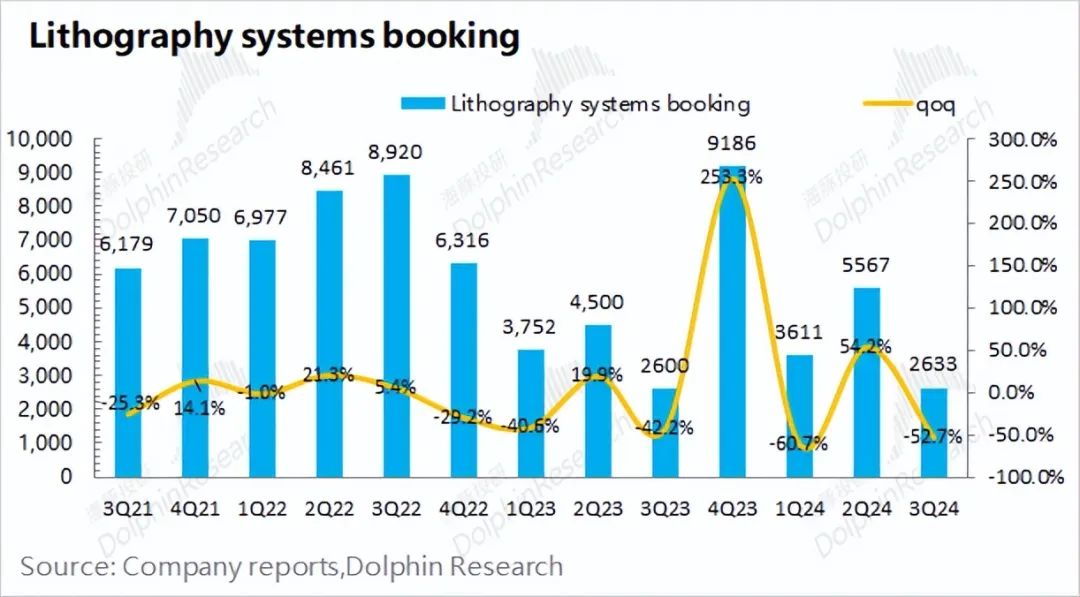

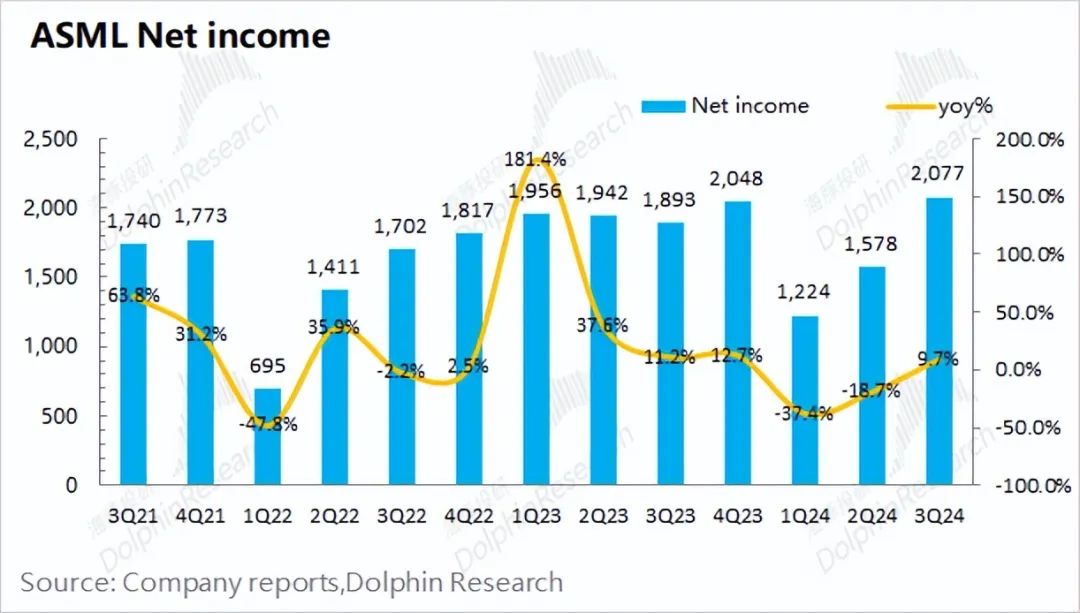

1、核心数据:业绩虽新高,但订单大崩盘。阿斯麦(ASML)在2024年第三季度实现营收74.67亿欧元,好于市场预期(71.74亿欧元)。本季度收入继续回升,主要是受主要受益于DUV出货增加的带动。公司在2024年第三季度净利润为20.77亿欧元,同比增长9.7%,好于市场预期(19.08亿欧元)。虽然公司本季度业绩不错,但在手订单大幅下滑至26亿欧元,大幅低于市场预期(54亿欧元)。

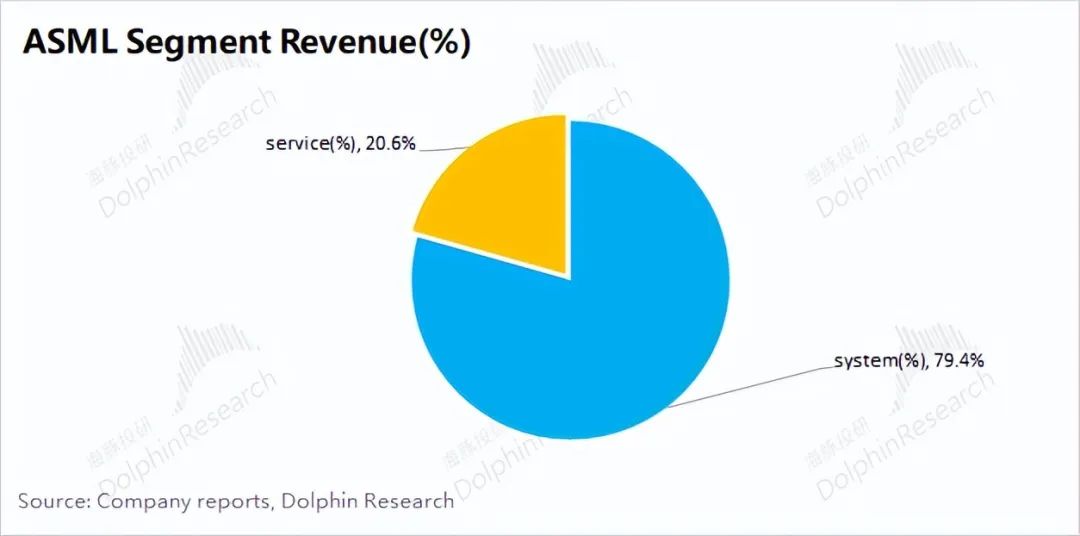

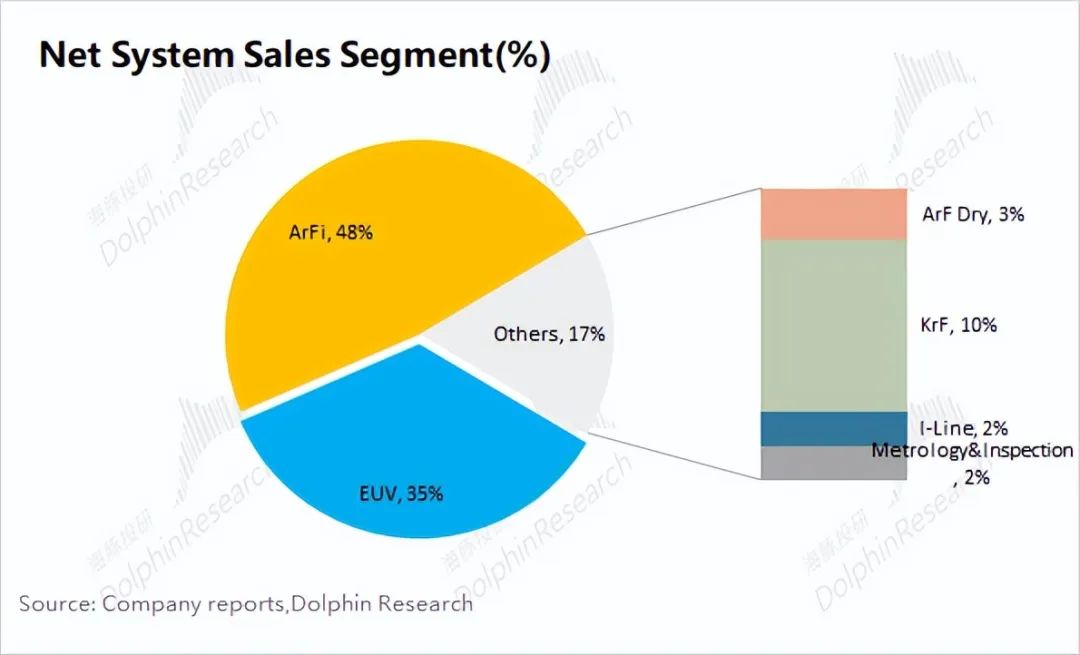

2、各项业务情况:EUV和ArFi是最主要的收入来源。系统销售收入仍是公司最主要的收入来源,占据公司收入接近8成。本季度增长,主要得益于ArFi的出货带动。细分来看,EUV出货11台,同比持平;ArFi出货38台,同比增加6台。本季度公司光刻系统的出货均价为5100万欧元。

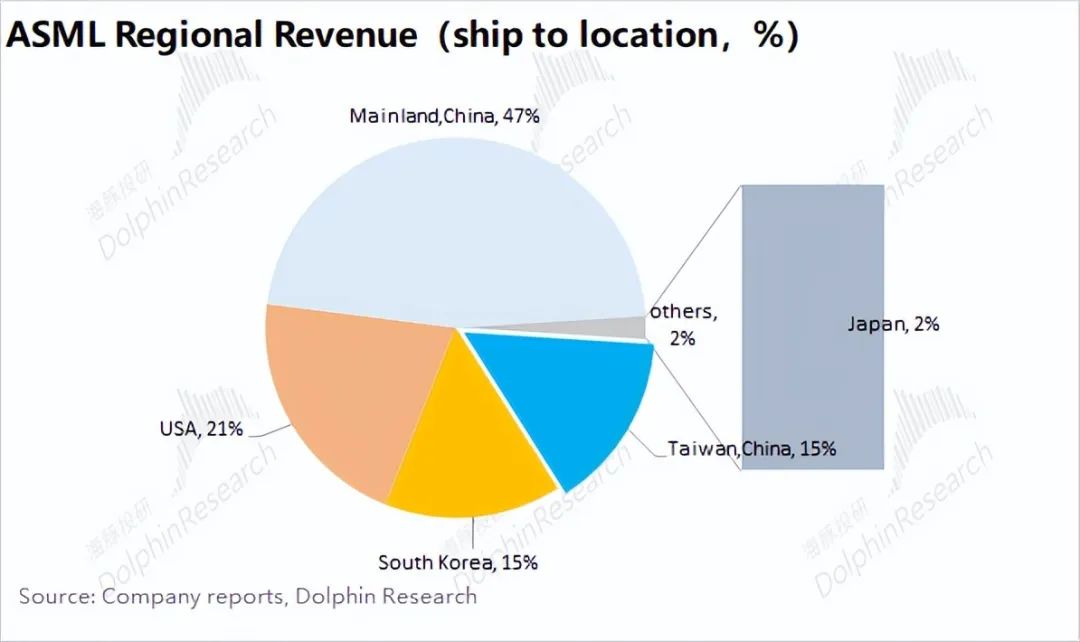

3、各地区收入表现:中国大陆占据一半。虽然受管制的影响,但中国大陆地区的收入占比仍然维持在第一位,这主要是受逆周期扩产的影响,中国大陆地区提升了对ArFi和ArF Dry的拉货。台积电和美国地区拉货回升,韩国地区及存储客户的需求出现乏力。

4、阿斯麦(ASML)业绩指引:2024年第四季度预期收入88-92亿欧元(符合市场预期89.5亿欧元)和毛利率49-50%(低于市场预期50.49%)。

阿斯麦(ASML)原定于周三美股盘前发布的财报,公司“错误操作”提前至周二发布,直接导致限止各股的提前闪崩。

整体来看:阿斯麦(ASML)财报数据还可以,但在手订单大幅低于预期。

财报数据:公司本季度收入和利润都明显回升,单季度利润重回20亿欧元。虽然EUV需求仍显疲软,但公司主要得益于中国地区客户等对DUV产品的拉货增长。再看下季度指引也还可以,公司预期2024年第四季度收入88-92亿欧元,继续增长,符合市场预期(89.5亿欧元);第四季度毛利率49-50%,略低于市场预期(50.5%)。

细看本次财报情况,最不及预期的是公司的在手订单。公司本季度的在手订单大幅下降至26.3亿欧元,远低于市场预期(54亿欧元)。在手订单情况,直接影响未来的业绩表现。在AI及存储升级的背景下,公司在手订单不增加,反而拦腰减半,这无疑给市场泼了一盆冷水。如此“闪崩”的订单数据,主要是受到监管限制加大以及部分客户突然“砍单”的影响。26亿欧元,在手订单又回到近3年来的谷底。

结合行业面及公司情况看,海豚君认为公司本季度在手订单的大幅下滑,主要是受限制出口、英特尔及存储行业等方面的影响:1)英特尔此前交流也透露公司将大幅降低今明两年的资本开支,这直接影响对光刻系统的拉货情况;2)虽然存储行业此前有所回暖,但随着近期产品价格端再次回落,存储行业的拉货也开始乏力;3)至于台积电,虽然调整了今年的资本开支计划(从280-320亿美元调升至300-320亿美元),也仅仅提升了区间下限;4)中国地区方面的限制风险,荷兰政府拟将进一步扩大对1970i和1980i深紫外浸没式光刻工具的出口限制,这将与美国去年单方面实施的出口限制保持一致。

综合来看,虽然AI能给产业链带来新的增量,但当前逻辑领域技术迭代速度放缓,也直接影响了对EUV的拉货状况。ASML作为限止产业链的最上游,其下游的需求及核心客户的资本开支将直接影响公司的业绩表现。而本次ASML在手订单的大幅下滑,短期内将直接影响市场对AI及限止相关产业链的信心,也将对接下来台积电财报中的资本开支产生一定的担心。

以下是详细分析

一、核心数据:业绩虽新高,但订单大崩盘

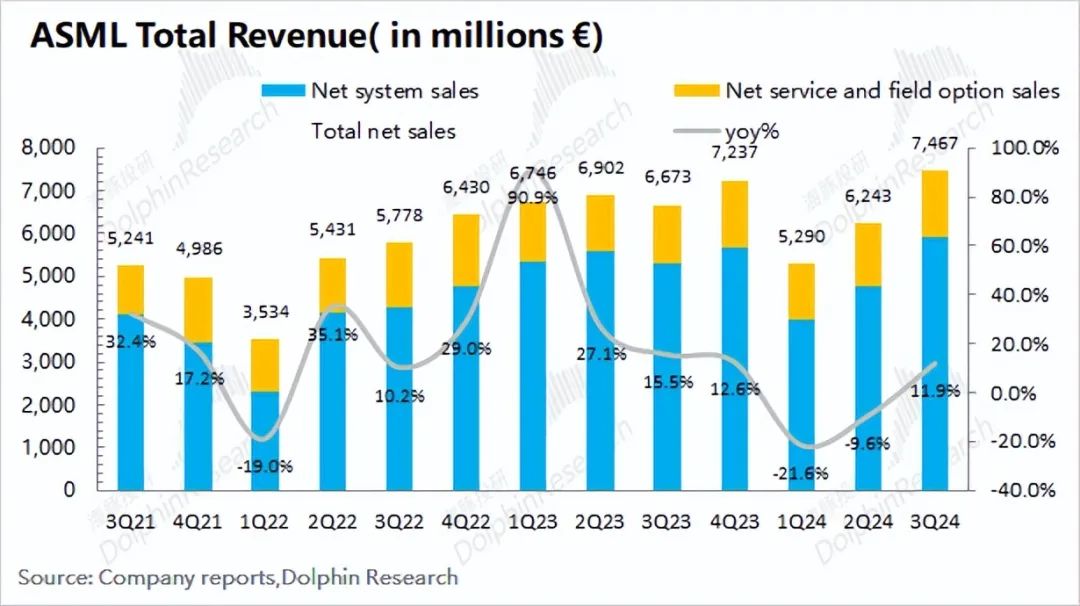

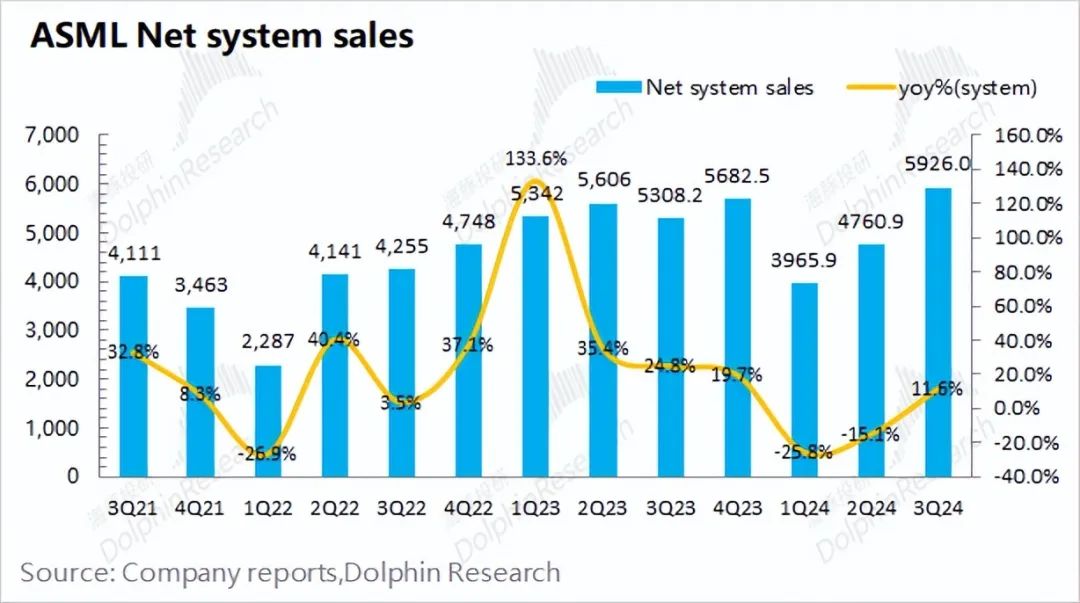

1.1收入端:阿斯麦(ASML)在2024年第三季度实现营收74.7亿欧元,好于市场预期(71.7亿欧元),季度营收继续提升。本季度收入同比11.9%,主要受益于DUV出货增加的带动,其中ArFi季度收入创新高。

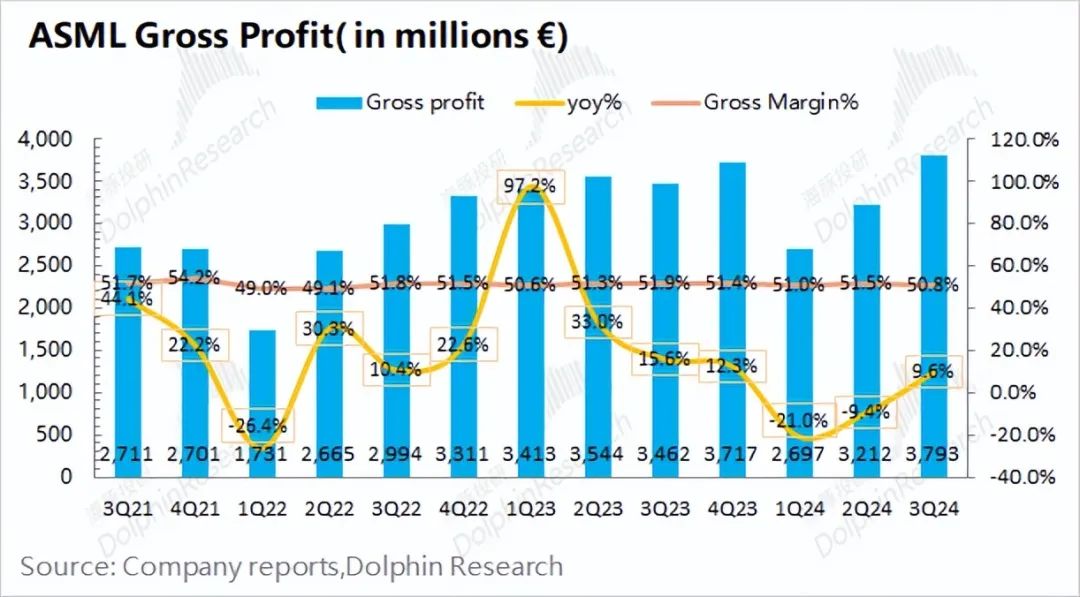

1.2毛利及毛利率:阿斯麦(ASML)在2024年第三季度实现毛利37.93亿欧元,同比增长9.6%。具体毛利率方面,公司本季度毛利率50.8%,有所下滑,符合市场预期(50.7%)。公司预计2025年的毛利率处于51%-53%的区间,虽有所回升,但仍低于公司此前预期。这主要是受EUV需求延迟的影响。

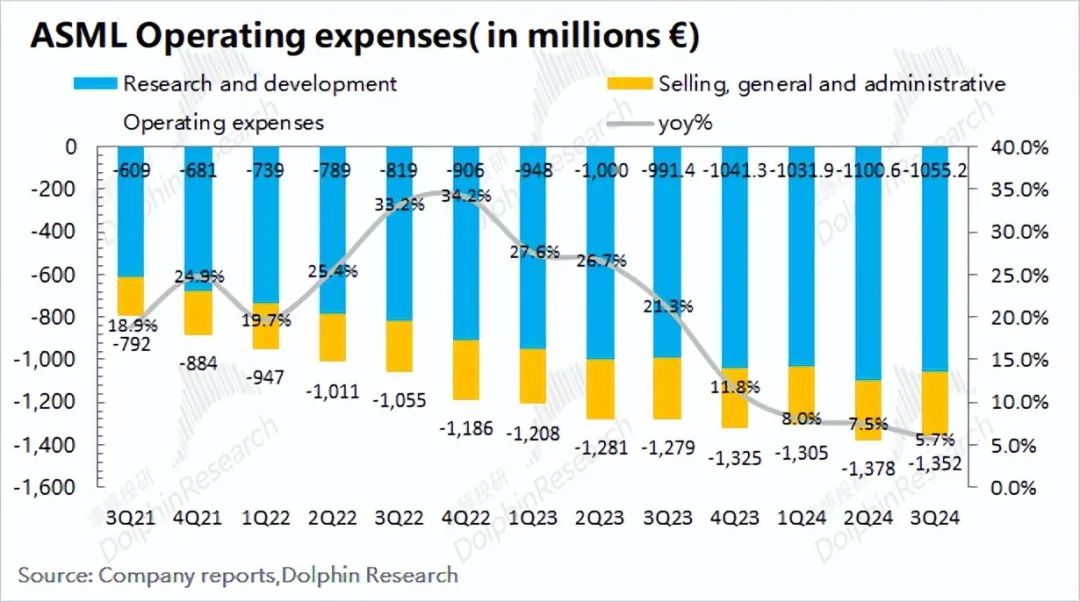

1.3经营费用端:阿斯麦(ASML)在2024年第三季度经营费用为13.52亿欧元,同比增长5.7%。

具体来看:

1)研发费用:本季度研发费用10.55亿欧元,同比增加6.4%。研发费用率下降至18.1%,受公司收入提升的影响,公司研发费用率再次回到18%附近的稳定水位;

2)销售管理及行政费用:本季度销售及管理费用2.97亿欧元,同比增加3.2%;销售管理费用率为4%,保持相对稳健。

1.4净利润端:阿斯麦(ASML)在2024年第三季度净利润为20.77亿欧元,同比增长9.7%,超市场预期(19.08亿欧元)。公司季度利润重回20亿,主要得益于DUV出货的带动。

虽然本季度业绩有所回升,但公司在手订单本季度明显下滑至26亿欧元,远低于市场预期(54亿欧元)。海豚君认为这主要是受EUV需求放缓的影响,英特尔降低资本开支和存储需求乏力等影响。

二、细分数据情况:EUV需求仍然疲软

阿斯麦(ASML)的业务由系统销售收入和服务收入两部分构成,其中系统销售收入占比将近8成,是公司最核心的收入来源。

2.1各项业务情况

1)系统销售收入

阿斯麦(ASML)的系统销售收入在2024年第三季度实现59.26亿欧元,同比增长11.6%。系统销售业务的同比增长,主要是DUV光刻系统出货量增加的影响。

公司系统销售收入主要来自于EUV和ArFi的两块,两者合计占比达到83%。从出货情况来看:公司本季度EUV出货11台,同比持平;而公司本季度ArFi出货38台,同比增加6台,是本季度主要的增量来源。在ArFi等出货增长的带动下,公司本季度光刻系统的出货均价提升至5100万欧左右。

虽然公司本季度收入仍在增长,但在手订单下滑明显,回落至26亿欧元。当前AI领域仍有增量需求,但其他领域的修复仍旧缓慢。逻辑领域技术节点迭代放缓,也影响了EUV的出货情况,而存储领域的需求也开始出现乏力。

2)服务收入

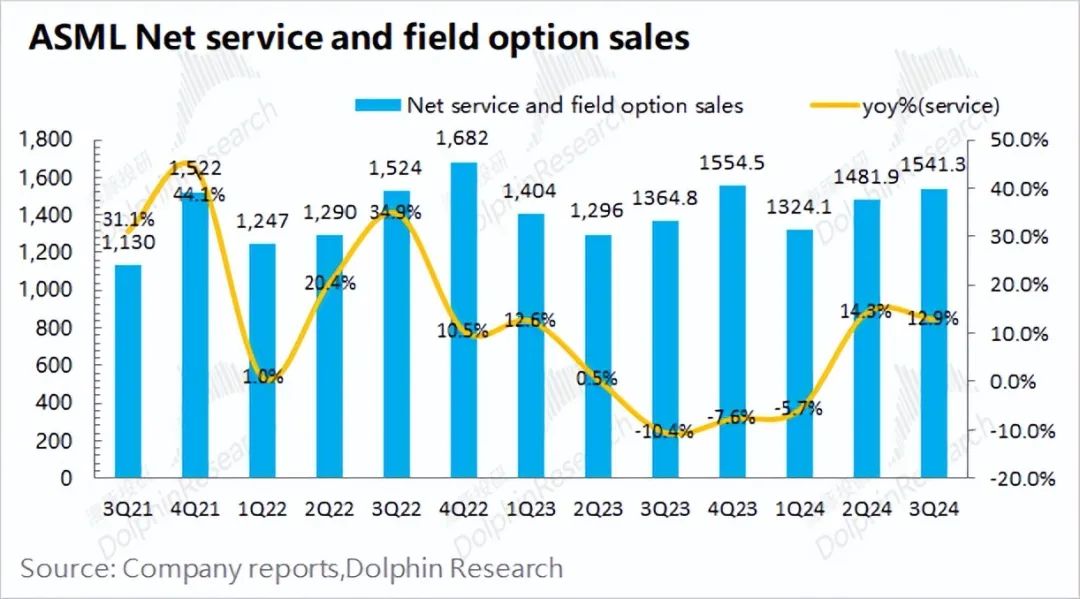

阿斯麦(ASML)的服务收入在2024年第三季度实现15.41亿欧元,同比增长12.9%。阿斯麦的服务收入,主要包括设备维护等项目,业务收入相对系统销售更为稳定。

2.2各地区收入情况

中国大陆地区收入占比达到近5成左右,本季度仍是公司最大的客户。主要是由于中国大陆地区客户扩产的需求,增加了对ArFi、ArF Dry等产品的持续拉货,使得ASML本季度ArFi收入创出新高。

虽然公司本季度收入有所回升,但也有明显的结构性特征。台积电和美国地区拉货都有提升,而韩国地区的收入本季度明显回落。综合来看,海豚君认为美国地区的收入表现,主要是英特尔对EUV的拉货(单台High-NA EUV光刻机价值将近4亿欧元)。而随着存储价格上涨的停滞,一定程度上放缓了韩国地区(三星、海力士)对光刻机的需求。

本文转载自“海豚投研”微信公众号;智通财经编辑:陈筱亦。